Reševanje bank in sodelovanje upnikov

Opomba o reševanju bank in sodelovanju upnikov (reševanje s sredstvi upnikov)

Kot odgovor na finančno krizo leta 2008 so številne države sprejele predpise, ki bodo omogočili urejeno reševanje bank, ki jim grozi neplačilo, brez potrebe po pomoči davkoplačevalcev. To pomeni, da so lahko delničarji in upniki bank v primeru likvidacije vključeni v kritje svojih izgub. Cilj teh predpisov je omogočiti reševanje bank brez uporabe javnih sredstev.

V ta namen je Evropska unija sprejela naslednje akte:

- Direktivo o sanaciji in reševanju bank (BRRD) in

- Uredbo o vzpostavitvi enotnih pravil in enotnega postopka za reševanje kreditnih institucij in nekaterih investicijskih podjetij v okviru enotnega mehanizma za reševanje in enotnega sklada za reševanje (Uredba SRM).

BRRD med drugim določa, da bo vsaka država članica EU ustanovila nacionalni organ za reševanje, ki ima določene pravice do reševanja in sanacije kreditnih institucij. Ti ukrepi lahko negativno vplivajo na delničarje in upnike bank.

Natančna narava ukrepov na nacionalni ravni, ki jih lahko sprejmejo organi za reševanje, se lahko podrobno razlikuje. V nadaljevanju pojasnjujemo možne ukrepe za reševanje na primeru Nemčije. Postopki reševanja v drugih državah, zlasti neevropskih državah, so lahko tudi drugačni in celo obsežnejši.

Kdaj bi lahko bil prizadet name?

Lahko bi bil prizadet kot delničar ali upnik banke, tj. če imate finančne instrumente, ki jih je izdala banka (npr. delnice, obveznice ali certifikate), ali kot pogodbeni partner banke, če imate terjatve do banke (npr. posamezne transakcije v okviru okvirne pogodbe za finančne terminske posle).

Vrednostni papirji, ki jih vaša banka hrani za vas kot stranko na skrbniškem računu in jih ni izdala skrbniška banka, niso predmet reševalnega ukrepa zoper to banko. Če skrbniška banka izvaja reševalne ukrepe, to ne vpliva na vaše lastniške pravice do teh finančnih instrumentov na skrbniškem računu.

Kdo je organ za reševanje?

Organi za reševanje so bili ustanovljeni z namenom omogočanja urejenega reševanja v primeru krize. Organ za reševanje, pristojen za zadevno banko, je pooblaščen za odreditev ukrepov za reševanje pod določenimi pogoji.

V Nemčiji sta pristojna organa za reševanje Enotni odbor za reševanje (SRB ali Einheitlicher Abwicklungsausschuss v Nemčiji) in Zvezni inštitut za nadzor finančnih storitev (Bundesanstalt für Finanzdienstleistungsaufsicht – BaFin). Zaradi poenostavitve v naslednji razpravi ni razlike med SRB in BaFin.

Kdaj bo prišlo do reševanja banke ali sodelovanja upnikov?

Reševalni organ lahko odredi določene ukrepe reševanja, če so izpolnjeni vsi naslednji pogoji:

- Ogrožen je preživetje zadevne banke. Ta ocena se opravi v skladu z zakonskimi zahtevami in se bo uporabila na primer, če izgube banke pomenijo, da ne izpolnjuje več zakonskih zahtev za pridobitev dovoljenja za kreditno institucijo.

- Ni možnosti, da bi se neplačilo banke preprečilo z alternativnimi ukrepi zasebnega sektorja ali drugimi regulativnimi ukrepi.

- Ukrep je potreben v javnem interesu, tj. potreben in sorazmeren, likvidacija kot del rednega postopka zaradi insolventnosti pa ni enakovredna alternativa.

Katere ukrepe lahko sprejme organ za reševanje?

Če so izpolnjeni vsi pogoji za reševanje, lahko organ za reševanje sprejme obsežne ukrepe, še pred insolventnostjo, ki lahko negativno vplivajo na delničarje in upnike banke, kot so:

- Reševanje s sredstvi upnikov (znano tudi kot sodelovanje upnikov): Organ za reševanje lahko delno ali v celoti odpiše finančne instrumente in terjatve do banke ali pa jih pretvori v lastniški kapital (delnice ali druge lastniške udeležbe v podjetju), da bi stabiliziral banko.

- Prodaja podjetja: Delnice, sredstva, pravice ali obveznosti banke, ki je predmet reševanja, se v celoti ali delno prenesejo na določenega kupca. V kolikor prodaja podjetja vpliva na delničarje in upnike, jim bo na voljo druga obstoječa institucija.

- Premostitvena banka: Organ za reševanje lahko delnice banke ali del ali vsa sredstva banke, vključno z njenimi obveznostmi, prenese na premostitveno banko. To lahko vpliva na sposobnost banke, da izpolni svoje plačilne in izročilne obveznosti do upnikov, in zmanjša vrednost delnic banke.

- Prenos na družbo za upravljanje premoženja: Sredstva, pravice ali obveznosti se prenesejo na družbo za upravljanje premoženja, da bi ta upravljala s sredstvi s ciljem maksimiranja njihove vrednosti do kasnejše prodaje ali likvidacije. Podobno kot pri prodaji podjetja bodo imeli upniki po prenosu novega dolžnika.

Organ za reševanje lahko uradno odredi prilagoditev pogojev finančnih instrumentov, ki jih je izdala banka, in terjatev do nje, npr. datum zapadlosti ali obrestna mera se lahko spremeni v škodo upnika. Poleg tega se lahko spremenijo obveznosti plačila in izročitve, vključno z začasno prekinitvijo. Začasno se lahko prekinejo tudi pravice upnikov do odpovedi in druge pravice odločanja, ki izhajajo iz finančnih instrumentov ali terjatev.

V kakšnih okoliščinah me kot upnika zadeva reševanje s sredstvi upnikov?

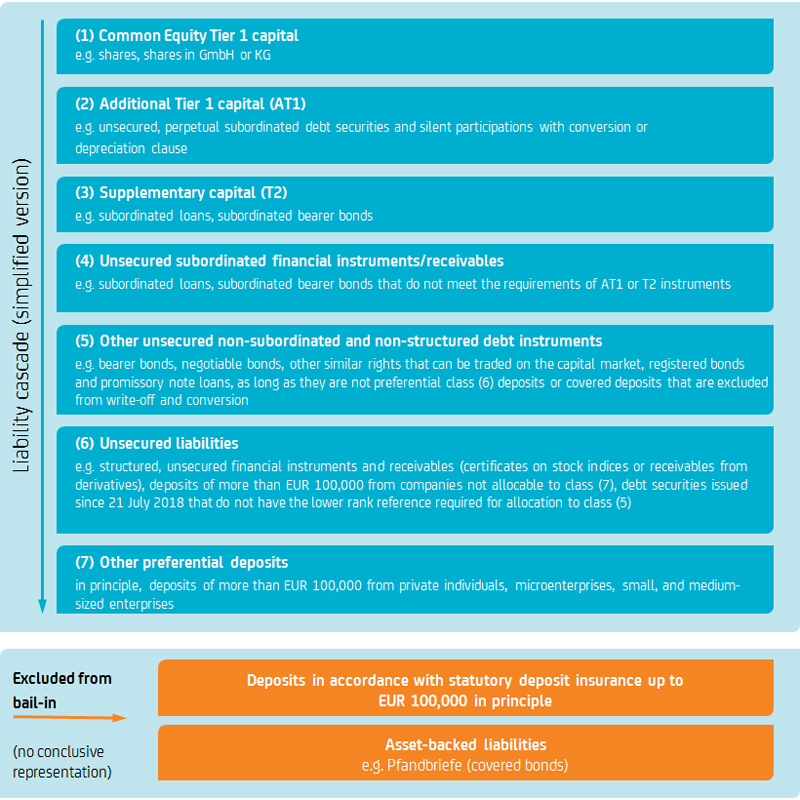

Ali vas kot upnika zadeva reševanje s sredstvi upnikov, je odvisno od obsega odrejenega ukrepa in od razvrstitve vašega finančnega instrumenta ali terjatve. V okviru reševanja s sredstvi upnikov se finančni instrumenti in terjatve razdelijo v različne razrede in se črpajo v skladu s pravnim vrstnim redom prednosti za obveznosti (kaskada obveznosti).

Za udeležbo delničarjev in upnikov posameznih razredov veljajo naslednja načela: Šele ko je bil razred obveznosti črpan v celoti, vendar ne zadostuje za ustrezno kritje izgub za stabilizacijo banke, se lahko naslednji razred obveznosti v kaskadi obveznosti odpiše ali pretvori.

Določene vrste finančnih instrumentov in terjatev so po zakonu izvzete iz reševanja s sredstvi upnikov. Na primer, vloge, ki jih krije zakonsko določena shema jamstva za vloge do 100.000 EUR, in obveznosti, zavarovane s premoženjem (npr. Pfandbriefe [krite obveznice]). V kaskadi obveznosti banke s sedežem v Nemčiji je treba razlikovati med naslednjimi razredi:

1. Najprej ukrepi reševanja vplivajo na navadni lastniški kapital prvega reda in s tem na lastnike banke.

2. Nato se uveljavljajo upniki dodatnega kapitala prvega reda (imetniki nezavarovanih trajnih podrejenih dolžniških vrednostnih papirjev in tihih udeležb s klavzulami o konverziji ali amortizaciji, ki so podrejene instrumentom dodatnega kapitala).

3. Nato se črpa dodatni kapital. To vpliva na upnike podrejenih obveznosti (npr. imetnike podrejenih posojil).

4. Naslednji v kaskadi obveznosti so nezavarovani podrejeni finančni instrumenti in terjatve, ki ne izpolnjujejo zahtev za dodatni kapital prvega reda ali dopolnilni kapital.

5. V kaskadi obveznosti sledijo nezavarovani nepodrejeni finančni instrumenti in nestrukturirani dolžniški instrumenti1. Ta razred vključuje le dolžniške vrednostne papirje, ki

a) so bili izdani pred 21. julijem 2018 in ne predstavljajo instrumentov denarnega trga ali strukturiranih produktov; ali

b) so bili izdani od 21. julija 2018, imajo pogodbeno dobo najmanj eno leto, ne predstavljajo strukturiranih produktov in kjer pogodbeni pogoji in, v primeru obveznosti objave prospekta, prospekt izrecno navajajo, da so uvrščeni pod obveznosti naslednjega razreda (6).

Ta razred se imenuje tudi "neprednostni nepodrejeni" (ali nadrejeni neprednostni).

6. Naslednja raven v kaskadi obveznosti vključuje naslednje nezavarovane obveznosti:

a) Dolžniški instrumenti, ki jih ni mogoče razvrstiti v razred (5), na primer dolžniški instrumenti, izdani od 21. julija 2018, ki nimajo nižje reference uvrstitve, potrebne za razvrstitev v razred (5).

b) Strukturirani, nezavarovani finančni instrumenti in terjatve (kot so certifikati o delniških indeksih ali terjatve iz izvedenih finančnih instrumentov). V takih primerih je znesek poplačila ali plačila obresti odvisen od negotovega prihodnjega dogodka ali pa se poravnava izvede drugače kot z denarnim plačilom.

c) To vključuje tudi depozite v višini več kot 100.000 EUR od podjetij, ki jih ni mogoče razvrstiti v razred (7).

Za razliko od razreda (5) se ta razred imenuje tudi prednostni nepodrejeni (ali nadrejeni prednostni).

7. Nazadnje se lahko črpajo tudi depoziti zasebnikov, mikropodjetij, malih in srednje velikih podjetij, če presegajo zakonsko določeno jamstvo za depozite v višini 100.000 EUR (drugi prednostni depoziti).

Zato velja poenostavljeni vrstni red odgovornosti, prikazan na zadnji strani (v smeri puščice, ki se začne z navadnim lastniškim kapitalom prvega reda), pri čemer se nižji razred črpa le za kritje izgub, če črpanje iz prejšnjih razredov ni zadostno (glej točko (Poenostavljena predstavitev kaskade obveznosti)).

Organ za reševanje lahko v posameznih primerih odstopa od tega načela.

1 Dolžniški instrumenti so obveznice na prinosnika, prenosljive obveznice in podobne pravice, s katerimi se po svoji naravi lahko trguje na kapitalskem trgu, ter registrirane obveznice in posojila z menicami, če ne izpolnjujejo pogojev za prednostne vloge v razredu (6) ali za krite vloge, ki so izključene iz odpisa in konverzije.

Kakšne posledice imajo lahko reševalni ukrepi zame kot upnika?

Če organ za reševanje odredi ali izvede ukrepe v skladu s temi pravili, upnik ne sme prekiniti finančnih instrumentov ali terjatev ali uveljavljati drugih pogodbenih pravic izključno na podlagi tega ukrepa. To velja, dokler banka izpolnjuje svoje glavne obveznosti v skladu s pogoji finančnih instrumentov in terjatev, vključno s plačilnimi in izvedbenimi obveznostmi.

Če organ za reševanje izvede opisane ukrepe, je možno, da se vloženi kapital delničarjev in upnikov v celoti izgubi. Delničarji in upniki finančnih instrumentov in terjatev lahko zato izgubijo celotno nakupno ceno, ki so jo porabili za pridobitev finančnih instrumentov in terjatev, ter druge stroške, povezane z nakupom.

Že sama možnost, da se odredijo reševalni ukrepi, lahko oteži prodajo finančnega instrumenta ali terjatve na sekundarnem trgu. To lahko pomeni, da lahko delničarji in upniki prodajo finančni instrument ali terjatev le z znatnimi popusti. Tudi v primeru obstoječih obveznosti odkupa banke izdajateljice lahko pride do znatnega popusta pri prodaji takšnih finančnih instrumentov.

Če banka prejme postopke reševanja, delničarji in upniki ne bi smeli biti deležni slabše obravnave kot v okviru običajnih postopkov zaradi insolventnosti banke. Če pa ukrep reševanja povzroči, da je delničar ali upnik v slabšem položaju, kot bi bil v okviru rednega postopka zaradi insolventnosti zoper banko, ima delničar ali upnik pravico zahtevati odškodnino od sklada, ustanovljenega za namene reševanja (sklad za prestrukturiranje ali enotni sklad za reševanje, SRF). Če se zahtevek za odškodnino pojavi od SRF, obstaja tveganje, da bodo posledična plačila izvedena veliko pozneje, kot bi bila, če bi banka ustrezno izpolnila svoje pogodbene obveznosti.

Opomba v skladu s členom 41(4) Delegirane uredbe (EU) 2017/565 z dne 25. aprila 2016

Določeni finančni instrumenti, ki jih izdajo kreditne institucije in investicijska podjetja, so zasnovani tako, da izpolnjujejo zahteve glede regulativnega kapitala v skladu z Uredbo (EU) št. 575/2013, Direktivo 2013/36/EU in Direktivo 2014/59/EU.

To vključuje zlasti navadni lastniški kapital prvega reda, dodatni kapital prvega reda ali instrumente dopolnilnega kapitala, izdane v razredih (1)–(3), podrejene finančne instrumente in terjatve, opisane v razredu (4), in neprednostne dolžniške instrumente, razvrščene v razred (5).

Ti instrumenti imajo običajno višji donos kot bančni depoziti, vendar nosijo večje tveganje neplačila v primeru insolventnosti ali če se izvedejo ukrepi reševanja zaradi nižje rangiranosti in običajno neobstoječega jamstva za depozite. Za razliko od bančnih depozitov se s temi instrumenti običajno trguje na sekundarnem trgu, vendar je možno, da kupca ali prodajalca na sekundarnem trgu ni mogoče najti (likvidnostno tveganje) in da se tržna cena spremeni v škodo vlagatelja (tveganje spremembe cene).

Za podrobnosti o priložnostih in tveganjih glejte dokumentacijo izdelka za posamezni finančni instrument.

Kje lahko izvem več?

BaFin je objavil informacije o reševanju bank in zavarovalnic ter morebitni delitvi izgub s strankami: